史无前例!银行理财产品罕见亏损 对普通老百姓的警示信号是什么?

早前,小白读财经粉丝灿烂烟火曾在我的文章《中国家底曝光,中国到底有多少钱?》(2020.06.02)留言:

债券基金最近一个月怎么了?老是在跌还能持有吗,还是出来等止跌了再接回去?

这位粉丝在6月2日提出了问题,但我忙于他事,没有及时更新文章作为回复。我没有及时关注,不意味着这个事没有继续发酵。

不久,网络文章《银行理财也亏了,投资者惊呆……》(2020.06.11)讲述了近期债市剧烈调整,部分债基类理财产品净值出现回撤,引起投资者吐槽和投诉的事件。

今天,我为什么要讨论这个事呢?

主要原因:

1、习惯刚性兑付和稳定收益的普通投资者发现,自己投资的理财产品亏了。

2、资管新规出台后,银行理财向净值化转型。

在专业的投资圈,无论盈亏,参与者基本的态度是愿赌服输。

然而,到了普通投资者这里,视角就变得不一样了,因为我是普通人,不懂投资理财知识,所以把钱交给专业投资机构打理,希望获得稳定收益,且能刚性兑付。兜售理财产品的金融机构工作人员也在有意无意地口头“满足”普罗大众的美好愿望。

结果,被现实打脸了,银行理财既不稳定,也不能刚性兑付。普通投资者心理落差非常大。当然,我们不能说这些金融机构“有错”。

小白读者别恼火,先心平气和地往下看。

在此,大林我要补充一下,本人没有投资银行理财产品,也不对此做投资建议,不为投资结果负责。

以招商银行(600036,诊股)代销的一款理财产品为例。(无意冒犯,只是举例,科普金融知识!)

这是招商银行官网截图,手机上看会比较小,内容显示不清。为此,我们挑重点讲!

这款名为季季开1号的固定收益类理财产品,其标识的风险评级是R2(稳健型)

近期,单位净值变化:

6月10日,0.9988

6月03日,0.9997

5月27日,1.0022

一般而言,类似的固定收益类理财产品其发售时,单位净值为1,现如今跌破1则意味着有投资者出现亏损。

这与我们普通人的认知有差异,因为存银行定期,买国债都是稳赚不赔的。

为什么固定收益率类,且风险评级为稳健的理财产品不能获得稳定收益率呢?(起码不能亏啊!)

为了明白其中的门道,我们需要点开“产品说明书”

季季开1号投资目标:

本理财计划主要投资固定收益类资产,包括标准化债权资产(含债券)和非标准化债权资产,本产品将结合宏观经济走势、利率走势的判断,加强信用风险把控,做好固定收益类资产的配置,力争为投资者创造资产的稳健增值。

目标很宏大,具体讲什么呢?

实质就是拿着我们投资者的钱去买债券,以此盈利,然后分钱给我们。

季季开1号投资范围:

本理财计划理财资金可直接或间接投资于以下金融资产和金融工具,包括但不限于:国债、金融债、央行票据、地方政府债、政府机构债、企业债、公司债、短期融资券、超短期融资券、中期票据、中小企业集合票据、次级债、二级资本债、非公开定向债务融资工具(PPN)、资产支持票据、信贷资产支持证券及证券交易所挂牌交易的资产支持证券、固定收益类公开募集证券投资基金、各类银行存款、大额存单、同业存单、同业拆借、债券逆回购等标准化债权资产,以及投资于标准化债权资产的资产管理计划或信托计划等

这一看,可把我吓一跳,投资范围非常大,几乎所有“市场主流债券”都可以买了。受限于文章篇幅,我们还无法全部列示。

这些大类投资项目下,还可以细分,譬如国债、金融债、央行票据就可以细分成很多个类别。

这会造成什么结果呢?

理财产品的实际管理人的投资权限过大,其选择权范围过宽,风险也会随之增加。所以,金融机构打了一个补丁。

季季开1号投资比例:

有读者可能对于标准化债权资产和非标准化债权资产有什么区别感兴趣,希望深入了解,但我们放开讲,又要多出一篇文章了。

不过,为了让大家理解,我们以一个小例子说明。

举例:

1、张三拿着爸妈的钱到广州江南水果批发市场做买卖。

2、水果批发市场的水果种类很多,张三不可能样样精通,为了防止儿子胡乱买卖,爸妈规定张三60%以上资金做常见,且大众消费较多水果(香蕉、苹果、西瓜等)的生意,现在热门的榴莲和山竹可以参与,最多只能用40%的资金。

张三爸妈有很好的安排,用于抵御风险,但不意味着不亏钱。

假若整个水果市场都不景气,那么大众水果和热门水果都会受到影响。

同样的道理,债券市场不理想,任何以债基为本的理财产品也会受影响。

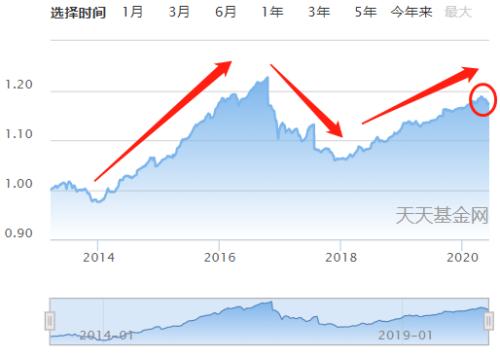

嘉实中证企业债指数C(160721)的净值走势图比较能反映问题。

各时间点净值:

2020年6月16日,1.1726

2017年12月25日,1.0621(低位)

2016年10月13日,1.2235(高位)

一个简单朴素的道理,债券类基金的净值是不断变化的。对此,以债基为本的理财产品怎么可能实现超稳定,且高收益的“承诺”呢?

以前,我们很少听闻银行理财产品亏损,背后是在于“刚性兑付”。

银行为了应对余额宝、理财通等互联网金融产品竞争,同时留住对收益率和稳定性要求较高客户,纷纷推出“刚性兑付”理财产品。

通俗理解就是“高息揽储”!

然而,这是不可持续的,原因有多方面:

1、银行间相互竞争,不断推出更高收益率承诺的理财产品。

2、银行理财投资会越来越激进。

3、银行资金成本持续上升,最后给予实体经济的“贷款利率“提高,无形中加息。

2019年数据显示,25个行业的平均利润率不到8.35%。实体经济如此低的利润率不可能支撑收益率不断上升的银行“理财产品”。

不合理的预期容易诱发风险,监管部门早就制定了对策。

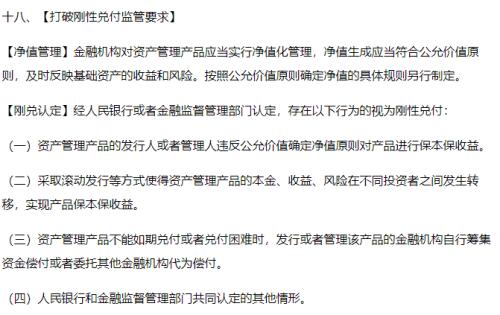

早在2017年11月17日,人民银行就发布了《中国人民银行、银监会、证监会、保监会、外汇局关于规范金融机构资产管理业务的指导意见(征求意见稿)》

其中,第十八点就特别指明了,要打破刚性兑付。(截图)

对此,小白读财经早前也写过相关文章。

小白老师点评:银行理财产品分为保本和非保本,所谓保本即你去买银行理财产品,银行会确保你本金不受损失,然而现实情况下,银行未来招揽客户,即使是非保本也会存在隐形担保,打破刚性兑付即银行不再为非保本理财担保,客户风险自担。

文件明确:出现兑付困难时,金融机构不得以任何形式垫资兑付。

为什么我们现在才理解其中的内涵呢?

很简单,债市低迷,带动债基银行理财产品下滑。有人投资的银行理财产品出现了净值下滑,真实案例的亏损出现了,而且可能就出现在自己或周围亲戚朋友身上。

稍微心细的银行理财产品投资者可能已经发现,现在我们经常可以查看“净值”。

譬如,招商银行的季季开1号的固定收益类理财产品,2020年6月10日单位净值为0.9988。

这就是政策中对理财产品估值法的变更,结果导致:

1、早前我们只看到固收理财产品的结果,现在可以看到银行“厨房后台”每天的净值变动。

2、理财产品的资金池子也同步被拆开。

3、用以平滑收益率曲线的手段被抑制。

你可能心里难受,但这就是真实的金融世界。

以前从来没有,但以此为开端,以后是常态,同时也教育了投资者,世界上从来不存在不亏损的理财,只是风险大小不同而已。